Cách tính lãi suất vay ngân hàng là một trong những vấn đề quan trọng mà người vay cần nắm rõ khi muốn vay vốn ngân hàng. Tùy thuộc vào mục đích vay, thời hạn vay và các chính sách của từng ngân hàng, việc tính toán lãi suất vay có thể khác nhau. Trong bài viết này, chúng ta sẽ cùng FET khám phá cách tính lãi suất vay ngân hàng hiệu quả với 2 phương pháp cực đơn giản mà bạn nên biết.

1. Giới thiệu về lãi suất vay ngân hàng

Cách tính lãi suất vay ngân hàng là một khái niệm quan trọng mà người vay cần hiểu rõ khi muốn vay vốn tại các tổ chức tín dụng. Lãi suất vay ngân hàng thể hiện mức độ “chi phí” mà người vay phải trả cho khoản vay, ảnh hưởng trực tiếp đến chi phí tài chính và khả năng trả nợ của người vay.

1.1. Định nghĩa lãi suất vay ngân hàng

Lãi suất vay ngân hàng là tỷ lệ phần trăm (%) mà người vay phải trả cho ngân hàng để được sử dụng số tiền vay trong một khoảng thời gian nhất định. Lãi suất vay bao gồm hai thành phần chính: lãi suất cơ bản do Ngân hàng Nhà nước ấn định, và phần lãi suất do ngân hàng cho vay tự quyết định dựa trên rủi ro, thời hạn vay và các yếu tố khác.

- Lãi suất cơ bản thường do Ngân hàng Nhà nước công bố định kỳ, ảnh hưởng đến toàn bộ lãi suất cho vay của các ngân hàng thương mại.

- Phần lãi suất do ngân hàng cho vay tự quyết định dựa trên rủi ro, thời hạn vay, phương thức trả nợ, tài sản đảm bảo và các yếu tố khác.

- Lãi suất vay ngân hàng có thể thay đổi theo từng thời điểm, phụ thuộc vào chính sách điều hành của Ngân hàng Nhà nước và các chính sách riêng của từng ngân hàng.

1.2. Tại sao lãi suất vay lại quan trọng khi vay vốn ngân hàng

Cách tính lãi suất vay ngân hàng rất quan trọng vì nó ảnh hưởng trực tiếp đến chi phí tài chính mà người vay phải gánh chịu. Lãi suất vay càng cao, chi phí lãi vay càng lớn, gây áp lực lên khả năng trả nợ của người vay. Vì vậy, người vay cần hiểu rõ cách tính lãi suất vay ngân hàng để:

- Đánh giá chính xác chi phí vay vốn.

- Lập kế hoạch tài chính và dòng tiền trả nợ chính xác.

- So sánh và lựa chọn gói vay phù hợp nhất với điều kiện tài chính của mình.

- Đàm phán và thương lượng lãi suất vay với ngân hàng hiệu quả hơn.

Hiểu rõ cách tính lãi suất vay ngân hàng sẽ giúp người vay quản lý tài chính tốt hơn và đưa ra quyết định vay vốn phù hợp.

2. Các yếu tố ảnh hưởng đến lãi suất vay ngân hàng

Việc xác định lãi suất vay ngân hàng không đơn giản chỉ dựa vào một yếu tố đơn lẻ, mà được cân nhắc dựa trên nhiều yếu tố khác nhau. Những yếu tố này bao gồm chính sách tiền tệ của Ngân hàng Nhà nước, tình hình kinh tế vĩ mô, mục đích vay vốn, thời hạn vay, tài sản thế chấp và uy tín tín dụng của khách hàng. Việc hiểu rõ các yếu tố này sẽ giúp người vay vốn ngân hàng có cái nhìn toàn diện hơn về cách tính lãi suất vay ngân hàng.

2.1. Chính sách tiền tệ của Ngân hàng Nhà nước

Chính sách tiền tệ do Ngân hàng Nhà nước điều hành là một trong những yếu tố chính ảnh hưởng đến lãi suất vay ngân hàng. Khi Ngân hàng Nhà nước thực hiện các biện pháp như tăng/giảm lãi suất điều hành, thay đổi tỷ lệ dự trữ bắt buộc, việc này sẽ tác động trực tiếp đến lãi suất vay và cho vay của các ngân hàng thương mại.

- Lưu ý: Chính sách tiền tệ điều tiết lượng tiền lưu thông trong nền kinh tế, ảnh hưởng đến cung – cầu vốn vay.

- Ghi nhớ: Lãi suất điều hành của Ngân hàng Nhà nước thường đóng vai trò tham chiếu cho lãi suất các ngân hàng thương mại.

- Đề phòng: Theo dõi chặt chẽ diễn biến chính sách tiền tệ để dự báo xu hướng lãi suất vay ngân hàng.

2.2. Tình hình kinh tế vĩ mô

Tình hình kinh tế vĩ mô của quốc gia như tốc độ tăng trưởng GDP, lạm phát, mức độ thất nghiệp, v.v. cũng là những yếu tố quan trọng ảnh hưởng đến lãi suất vay ngân hàng. Khi nền kinh tế phát triển tích cực, cầu vay vốn tăng cao, làm gia tăng áp lực tăng lãi suất vay.

- Ghi nhớ: Theo dõi chặt chẽ các chỉ số kinh tế vĩ mô để dự đoán xu hướng lãi suất vay ngân hàng.

- Lưu ý: Trong giai đoạn suy thoái kinh tế, lãi suất vay thường giảm để kích thích đầu tư và tiêu dùng.

- Khuyến cáo: Cần cập nhật thường xuyên thông tin về tình hình kinh tế vĩ mô để có quyết định vay vốn phù hợp.

2.3. Mục đích vay vốn

Mục đích vay vốn của khách hàng cũng là một yếu tố ảnh hưởng đến lãi suất vay ngân hàng. Các khoản vay với mục đích đầu tư, kinh doanh thường có lãi suất thấp hơn so với các khoản vay tiêu dùng, mua nhà ở.

- Lưu ý: Các khoản vay mục đích kinh doanh, đầu tư thường có lãi suất thấp hơn do mang lại lợi nhuận cao hơn.

- Khuyến cáo: Nên vay vốn với mục đích hiệu quả kinh tế để được hưởng lãi suất ưu đãi.

- Ghi nhớ: Ngân hàng sẽ xem xét kỹ lưỡng mục đích vay khi quyết định lãi suất.

2.4. Thời hạn vay

Thời hạn vay vốn cũng ảnh hưởng đến lãi suất mà khách hàng phải trả. Thông thường, các khoản vay ngắn hạn có lãi suất thấp hơn so với các khoản vay trung và dài hạn.

- Lưu ý: Thời hạn vay dài thường liên quan đến rủi ro cao hơn, nên lãi suất cao hơn.

- Khuyến cáo: Cân nhắc thời hạn vay phù hợp với nhu cầu và khả năng tài chính của bản thân.

- Ghi nhớ: Thời hạn vay càng dài, lãi suất càng cao do yếu tố rủi ro và thời gian dài hơn.

2.5. Tài sản thế chấp

Tài sản thế chấp của khách hàng cũng là một yếu tố quan trọng ảnh hưởng đến lãi suất vay ngân hàng. Các khoản vay có tài sản thế chấp chất lượng cao thường có lãi suất thấp hơn so với các khoản vay không có tài sản đảm bảo.

- Lưu ý: Tài sản thế chấp càng có giá trị, lãi suất vay càng thấp do rủi ro thấp hơn.

- Khuyến cáo: Chuẩn bị tài sản thế chấp tốt để có cơ hội được vay với lãi suất ưu đãi.

- Ghi nhớ: Ngân hàng sẽ xem xét kỹ tài sản thế chấp khi quyết định lãi suất vay.

2.6. Uy tín tín dụng của khách hàng

Uy tín tín dụng của khách hàng, thể hiện qua lịch sử trả nợ, tình trạng nợ xấu, v.v. cũng là một yếu tố ảnh hưởng đến lãi suất vay ngân hàng. Các khách hàng có uy tín tín dụng tốt thường được hưởng lãi suất thấp hơn.

- Lưu ý: Uy tín tín dụng càng tốt, lãi suất vay càng thấp.

- Khuyến cáo: Duy trì lịch sử tín dụng tốt để có cơ hội vay với lãi suất ưu đãi.

- Ghi nhớ: Ngân hàng sẽ xem xét kỹ

Xem thêm:

3. Cách tính lãi suất vay ngân hàng

Tính lãi suất vay ngân hàng là một yếu tố quan trọng mà khách hàng cần nắm rõ khi xem xét các gói vay tài chính. Có nhiều phương pháp tính lãi suất khác nhau, mỗi phương pháp đều có ưu và nhược điểm. Sau đây là những cách tính lãi suất vay ngân hàng phổ biến và các ví dụ minh họa cụ thể.

3.1. Phương pháp tính lãi suất vay đơn giản

Phương pháp tính lãi suất vay đơn giản là cách tính dựa trên dư nợ gốc và lãi suất năm. Cách tính như sau: Lãi phải trả = Dư nợ gốc x Lãi suất năm / 12 tháng. Đây là cách tính lãi suất phổ biến và đơn giản, dễ hiểu.

- Lưu ý: Phương pháp này chỉ tính lãi trên dư nợ gốc, không tính lãi kép.

- Lãi suất vay sẽ cao hơn so với phương pháp tính lãi kép.

- Phù hợp với các khoản vay ngắn hạn hoặc khoản vay có mục đích cụ thể.

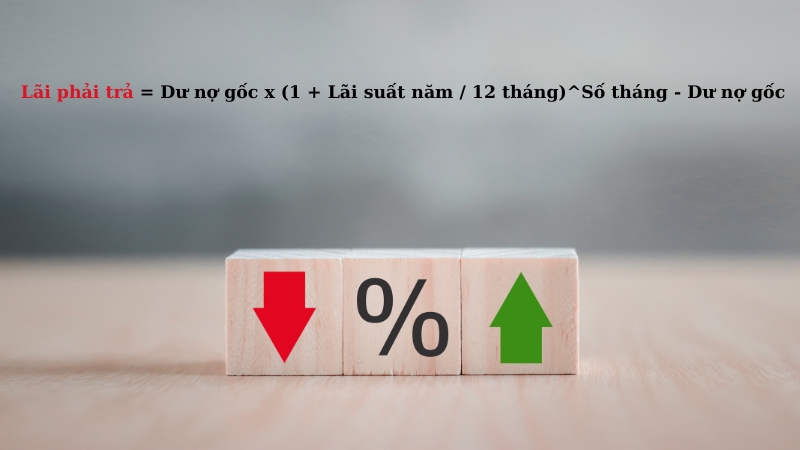

3.2. Phương pháp tính lãi suất vay theo phương pháp lãi kép

Phương pháp tính lãi suất vay theo lãi kép tính toán lãi trên cả dư nợ gốc và lãi phát sinh trong kỳ trước đó. Công thức tính như sau: Lãi phải trả = Dư nợ gốc x (1 + Lãi suất năm / 12 tháng)^Số tháng – Dư nợ gốc.

- Phương pháp này giúp tiết kiệm chi phí lãi suất cho khách hàng so với cách tính lãi suất đơn giản.

- Tuy nhiên, việc tính toán phức tạp hơn và khách hàng cần hiểu rõ cách tính lãi kép.

- Phù hợp với các khoản vay trung và dài hạn.

3.3. Các ví dụ minh họa cách tính lãi suất vay

Để dễ hình dung, dưới đây là ví dụ cụ thể về cách tính lãi suất vay ngân hàng theo hai phương pháp trên:

Ví dụ 1: Khoản vay 500 triệu VND, lãi suất 8%/năm, vay trong 12 tháng.

- Tính lãi suất đơn giản: Lãi phải trả = 500 triệu x 8%/12 = 3,33 triệu/tháng

- Tính lãi suất lãi kép: Lãi phải trả = 500 triệu x (1 + 8%/12)^12 – 500 triệu = 40,07 triệu

Ví dụ 2: Khoản vay 800 triệu VND, lãi suất 9%/năm, vay trong 24 tháng.

- Tính lãi suất đơn giản: Lãi phải trả = 800 triệu x 9%/12 = 6 triệu/tháng

- Tính lãi suất lãi kép: Lãi phải trả = 800 triệu x (1 + 9%/12)^24 – 800 triệu = 130,74 triệu

Như vậy, cách tính lãi suất vay ngân hàng theo phương pháp lãi kép sẽ cho kết quả thấp hơn so với cách tính lãi suất đơn giản, nhưng việc tính toán phức tạp hơn. Khách hàng cần hiểu rõ ưu nhược điểm của từng phương pháp để lựa chọn phương án phù hợp.

4. Đối chiếu, so sánh lãi suất vay của các ngân hàng lớn tại Việt Nam

Trước khi tiến hành vay vốn ngân hàng, việc tìm hiểu và so sánh lãi suất vay của các ngân hàng lớn tại Việt Nam là vô cùng quan trọng. Điều này sẽ giúp bạn chọn được khoản vay phù hợp với nhu cầu và khả năng tài chính của mình, đồng thời cũng có thể đàm phán để được hưởng mức lãi suất tốt nhất. Dưới đây là những thông tin chi tiết về lãi suất vay của 5 ngân hàng hàng đầu Việt Nam.

4.1. Ngân hàng TMCP Ngoại Thương Việt Nam (Vietcombank)

Vietcombank là một trong những ngân hàng có mức lãi suất vay tương đối ổn định và cạnh tranh trên thị trường. Lãi suất vay ưu đãi thường nằm trong khoảng từ 8% đến 11% một năm, tùy thuộc vào mục đích vay và thời hạn vay. Ngoài ra, Vietcombank cũng thường xuyên triển khai các chương trình ưu đãi lãi suất cho các đối tượng khách hàng nhất định.

- Mẹo: Thường xuyên theo dõi website và các kênh thông tin của Vietcombank để nắm bắt các chương trình ưu đãi lãi suất mới nhất.

- Ghi chú: Vietcombank yêu cầu khách hàng có tài sản đảm bảo cho khoản vay, do đó bạn cần chuẩn bị sẵn các giấy tờ liên quan.

- Lưu ý: Lãi suất vay của Vietcombank có thể thay đổi theo từng thời điểm, do đó cần kiểm tra thông tin mới nhất trước khi vay.

4.2. Ngân hàng TMCP Công Thương Việt Nam (Vietinbank)

Với lịch sử hoạt động lâu đời cùng với uy tín và quy mô lớn, lãi suất vay tại Vietinbank thường ở mức trung bình so với thị trường. Lãi suất vay thông thường nằm trong khoảng từ 9% đến 12% một năm, tùy vào mục đích vay, thời hạn vay và các yếu tố khác.

- Mẹo: Vietinbank thường xuyên triển khai các chương trình ưu đãi lãi suất, do đó hãy theo dõi các thông tin mới nhất.

- Ghi chú: Vietinbank yêu cầu khách hàng cung cấp tài sản đảm bảo cho khoản vay, vì vậy hãy chuẩn bị sẵn các giấy tờ cần thiết.

- Lưu ý: Lãi suất vay tại Vietinbank có thể thay đổi, vì vậy hãy kiểm tra thông tin cập nhật trước khi vay.

4.3. Ngân hàng TMCP Đầu Tư và Phát Triển Việt Nam (BIDV)

BIDV là một trong những ngân hàng lớn và uy tín hàng đầu tại Việt Nam. Lãi suất vay tại BIDV thường ở mức trung bình so với thị trường, thường trong khoảng từ 9% đến 12% một năm. Tuy nhiên, BIDV cũng triển khai nhiều chương trình ưu đãi lãi suất cho các đối tượng khách hàng cụ thể.

- Mẹo: Theo dõi website và các kênh thông tin của BIDV để nắm bắt các chương trình ưu đãi lãi suất mới nhất.

- Ghi chú: BIDV thường yêu cầu khách hàng cung cấp tài sản đảm bảo, hãy chuẩn bị sẵn các giấy tờ liên quan.

- Lưu ý: Lãi suất vay tại BIDV có thể thay đổi theo từng thời điểm, do đó cần kiểm tra thông tin cập nhật trước khi vay.

Như vậy, các ngân hàng hàng đầu tại Việt Nam như Vietcombank, Vietinbank và BIDV đều có mức lãi suất vay trong khoảng từ 8% đến 12% một năm, tùy thuộc vào nhiều yếu tố như mục đích vay, thời hạn vay, tài sản đảm bảo và các chương trình ưu đãi khác. Việc so sánh lãi suất vay của các ngân hàng này sẽ giúp bạn lựa chọn được khoản vay phù hợp nhất.

4.4. Ngân hàng TMCP Quân Đội (MB)

Ngân hàng TMCP Quân Đội (MB) là một trong những ngân hàng lớn và uy tín tại Việt Nam. Lãi suất vay tại MB thường dao động trong khoảng 7% – 10% cho vay trung và dài hạn, và 6,5% – 8,5% cho vay ngắn hạn. Thời hạn vay tối đa là 15 năm. Cách tính lãi suất vay ngân hàng tại MB dựa trên nhiều yếu tố như mục đích vay, thời hạn vay, tài sản đảm bảo, và uy tín tín dụng của khách hàng.

- Lãi suất vay tại MB thường cạnh tranh so với các ngân hàng lớn khác.

- MB yêu cầu khách hàng phải có tài sản đảm bảo cho khoản vay.

- Thời hạn vay tối đa 15 năm, phù hợp với nhiều nhu cầu vay vốn khác nhau.

4.5. Ngân hàng TMCP Á Châu (ACB)

Ngân hàng TMCP Á Châu (ACB) cũng là một trong những ngân hàng đầu ngành tại Việt Nam. Lãi suất vay tại ACB thường dao động trong khoảng 7,5% – 10,5% cho vay trung và dài hạn, và 7% – 9% cho vay ngắn hạn. Cách tính lãi suất vay ngân hàng tại ACB tương tự như MB, dựa trên các yếu tố như mục đích vay, thời hạn vay, tài sản đảm bảo, và uy tín tín dụng của khách hàng.

- ACB yêu cầu khách hàng phải có tài sản đảm bảo cho khoản vay.

- Thời hạn vay tối đa 15 năm, phù hợp với nhiều nhu cầu vay vốn khác nhau.

- Khách hàng cần cung cấp đầy đủ các thông tin tài chính để được xem xét vay vốn.

Tóm lại, việc so sánh lãi suất vay giữa các ngân hàng là cần thiết để khách hàng có thể lựa chọn được gói vay phù hợp nhất. Cách tính lãi suất vay ngân hàng tại Việt Nam thường dựa trên các yếu tố như mục đích vay, thời hạn vay, tài sản đảm bảo, và uy tín tín dụng của khách hàng.

Dưới đây là bảng so sánh lãi suất vay của một số ngân hàng lớn tại Việt Nam:

| Tiêu chí | Techcombank | VietcomBank | BIDV | Vietinbank |

|---|---|---|---|---|

| Lãi suất vay ngắn hạn | 6,5% – 8,5% | 7% – 9% | 7% – 9% | 7% – 9% |

| Lãi suất vay trung và dài hạn | 7% – 10% | 7,5% – 10,5% | 7,5% – 10,5% | 7,5% – 10,5% |

| Thời gian vay | Tối đa 15 năm | Tối đa 15 năm | Tối đa 15 năm | Tối đa 15 năm |

| Mục đích vay | Đầu tư, kinh doanh, mua nhà, ô tô | Đầu tư, kinh doanh, mua nhà, ô tô | Đầu tư, kinh doanh, mua nhà, ô tô | Đầu tư, kinh doanh, mua nhà, ô tô |

| Yêu cầu tài sản thế chấp | Có tài sản thế chấp | Có tài sản thế chấp | Có tài sản thế chấp | Có tài sản thế chấp |

Lưu ý:

- Lãi suất vay có thể thay đổi theo từng thời điểm và tùy từng khách hàng.

- Các điều kiện và thủ tục vay vốn cũng có thể khác nhau giữa các ngân hàng.

- Khách hàng cần tham khảo trực tiếp với từng ngân hàng để nắm rõ các điều kiện và lãi suất cụ thể.

Xem thêm:

5. Các lưu ý khi tính toán lãi suất vay

Khi đang xem xét các khoản vay từ ngân hàng, việc hiểu rõ cách tính lãi suất vay ngân hàng là vô cùng quan trọng. Ngoài mức lãi suất cơ bản, người vay cần lưu ý đến một số yếu tố khác ảnh hưởng đến khoản tiền phải trả hàng tháng.

5.1. Phí và chi phí phát sinh khác

Ngoài lãi suất, các khoản vay ngân hàng thường kèm theo các khoản phí và chi phí phát sinh khác như phí xử lý hồ sơ, phí giải ngân, phí quản lý tài khoản, v.v. Tổng cộng các khoản này có thể ảnh hưởng đáng kể đến tổng chi phí mà người vay phải gánh chịu. Do đó, khi tính toán cách trả nợ, cần phải lưu ý tính toán đầy đủ các khoản phí và chi phí này.

- Luôn yêu cầu ngân hàng cung cấp bảng tính toán chi tiết về các khoản phí và chi phí phát sinh kèm theo khoản vay.

- Cân nhắc các khoản phí có thể được miễn hoặc giảm bớt trong thời gian nhất định khi đàm phán với ngân hàng.

- So sánh các khoản phí giữa các ngân hàng để tìm được gói vay phù hợp nhất.

5.2. Ảnh hưởng của lạm phát

Lạm phát là một yếu tố quan trọng cần xem xét khi tính toán lãi suất vay ngân hàng. Khi lạm phát cao, lãi suất cho vay cũng thường tăng theo, làm gia tăng gánh nặng trả nợ cho người vay. Đặc biệt với những khoản vay dài hạn, ảnh hưởng của lạm phát có thể rất lớn.

- Theo dõi chặt chẽ diễn biến lạm phát và xu hướng thay đổi lãi suất của ngân hàng.

- Cân nhắc các khoản vay có lãi suất cố định để tránh rủi ro lãi suất biến động.

- Tính toán dự phòng chi phí trả nợ trong trường hợp lạm phát tăng cao.

5.3. Thời gian ân hạn và lịch trả nợ

Thời gian ân hạn và lịch trả nợ cũng là những yếu tố ảnh hưởng đến cách tính lãi suất vay ngân hàng. Các khoản vay có thời gian ân hạn hoặc lịch trả nợ linh hoạt thường có mức lãi suất cao hơn so với các khoản vay không có ưu đãi này.

- Cân nhắc kỹ thời gian ân hạn và lịch trả nợ phù hợp với nhu cầu và khả năng tài chính của mình.

- Yêu cầu ngân hàng cung cấp bảng tính toán chi tiết về lãi suất và số tiền phải trả theo từng kỳ hạn trả nợ.

- Đàm phán với ngân hàng để tìm được điều khoản vay ưu đãi nhất có thể.

Tóm lại, việc tính toán cẩn thận và hiểu rõ các yếu tố ảnh hưởng đến cách tính lãi suất vay ngân hàng sẽ giúp người vay có được khoản vay với chi phí hợp lý và phù hợp với khả năng tài chính của mình.

6. Kết luận và khuyến nghị

Tính toán lãi suất vay ngân hàng là một kỹ năng quan trọng mà mọi người cần nắm vững, đặc biệt khi làm thủ tục vay vốn. Bài viết đã cung cấp các thông tin cần thiết về các loại lãi suất phổ biến, cách tính lãi suất đơn, lãi suất phân kỳ, và các yếu tố ảnh hưởng đến mức lãi suất.

Để tối ưu hóa khoản vay, khách hàng cần:

- Hiểu rõ các loại lãi suất và cách tính toán chúng. Điều này giúp khách hàng so sánh các gói vay và đưa ra quyết định phù hợp.

- Tính toán kỹ lưỡng tổng số tiền phải trả trong suốt thời hạn vay, bao gồm cả gốc và lãi. Điều này giúp khách hàng lên kế hoạch tài chính tốt hơn.

- Thương lượng với ngân hàng để đạt được mức lãi suất tốt nhất có thể. Khách hàng có thể so sánh giữa các ngân hàng hoặc đàm phán để được giảm lãi suất.

- Trả nợ đúng hạn và tuân thủ các điều khoản của hợp đồng vay. Điều này sẽ giúp duy trì mối quan hệ tốt với ngân hàng và có thể được xem xét ưu đãi lãi suất trong những lần vay tiếp theo.

Bằng cách nắm vững các kiến thức và kỹ năng tính toán lãi suất FET đã chia sẻ, khách hàng có thể tự ứng dụng các cách tính lãi sất vay ngân hàng để đạt được khoản vay có điều kiện hấp dẫn và quản lý tốt các khoản nợ của mình.